Todo apuntaba a que la empresa Wirecard iba a ser la próxima Paypal o al menos la versión alemana de la multinacional estadounidense famosa por procesar pagos. Cotizaba en el DAX, el principal índice de referencia de acciones de Alemania, estaba valorada en casi US$26.000 millones y parecía tener por delante un futuro prometedor.

Sin embargo, todo explotó en 2020 después de que un trabajador revelara las trampas contables que la empresa usó para inflar sus beneficios. Wirecard se convirtió de la noche a la mañana en uno de los escándalos financieros más abultados de la historia de la República Federal de Alemania.

El precio de las acciones se desplomó un 99% y se convirtió en la primera compañía del DAX en declararse insolvente. La que había empezado como una plataforma de procesamiento de pagos para sitios de pornografía y webs de apuestas quebró debiendo a sus acreedores más de US$4.000 millones.

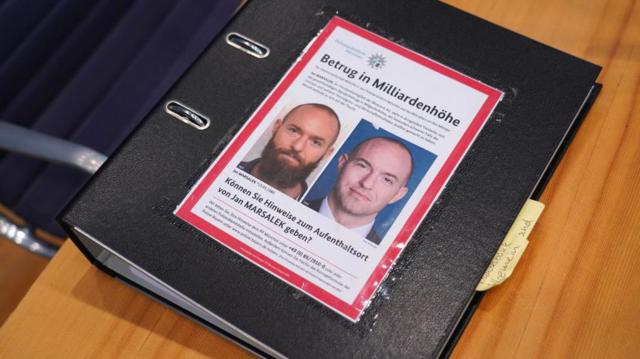

El director ejecutivo, Markus Braun, fue arrestado y su CEO, el austriaco Jan Marsalek, desapareció. La Interpol todavía lo está buscando.

Lo que Pav Gill y su madre Sokhbir pusieron sobre la mesa fueron las pruebas de que unos US$2.000 millones que la empresa afirmaba tener en dos cuentas de Filipinas no existían.

La ingeniería financiera llevada a cabo por sus directivos les había permitido aumentar falsamente sus cifras de ventas para que pareciera más rentable de lo que era en realidad.

Tras años trabajando para los mejores despachos de abogados del mundo, en 2018, Pav fue contactado para una entrevista. Ahí es donde comenzaremos esta historia.

“Surgió la oportunidad de trabajar como jefe del departamento legal para la región de Asia Pacífico en Wirecard, una empresa tecnológica que estaba creciendo muy rápido. Aunque trabajaría en la oficina de Singapur, iba a tener una autonomía enorme, reportando directamente al equipo legal de Munich”, le cuenta al programa Outlook de la BBC.

Empresa internacional

Tenían oficinas en América del Sur, América del Norte, toda la Unión Europea, Asia, así como Australia y Nueva Zelanda.

“Mi madre es madre soltera, así que soy el único hijo que tuvo cuando tenía 21 ó 22 años. En ese momento, era bastante difícil. Y yo solía sentarme con ella cuando acudía a sus clases de derecho. Así que creo que eso plantó una semilla en mi cabeza desde una edad temprana, sobre todo este asunto del derecho”, cuenta.

“Es muy fuerte, muy independiente, muy firme, además de sensata”.

Para ella, ser madre soltera “fue muy duro porque hay que lidiar con el estigma, además hay que trabajar y criar a un hijo. También hacía otros trabajos a tiempo parcial, como enseñar, sólo para obtener ingresos adicionales. Pero Pav era un buen chico. Realmente no me dio muchos problemas”.

Ya asentado en Singapur no pasó mucho tiempo antes de que una empleada más joven de Wirecard se acercara a él con acusaciones bastante graves.

Le habló de que había asistido a una presentación impartida por Edo Kurniawan, la tercera persona más poderosa en el Departamento de Finanzas de las operaciones globales de Wirecard, en la que explicó sobre cómo cometer un fraude financiero grave.

Falsificar números

“Edo tenía la costumbre de contratar personal inexperto de los países vecinos y traerlos a Singapur. Justo después de unirse a la compañía, rápidamente los ascendía y les asignaba salarios más altos”, dice Pav.

“Era un patrón y se usaba para abusar de gran parte de este personal, pidiéndoles que realizaran transacciones o trabajos que definitivamente no eran totalmente legales, al menos, no éticos. Una de estas empleadas acudió a mí porque temía por su vida y sabía que lo le estaban pidiendo era claramente ilegal”.

Esto suena extremo, pero Pav dice que Edo pasaba mucho tiempo alardeando de sus conexiones con traficantes de drogas y miembros de la mafia.

A esta trabajadora le estaban pidiendo que falsificaran números y transfirieran dinero a terceros desconocidos que definitivamente no deberían tener ese tipo de relaciones comerciales con Wirecard.

Y esto se estaban realizando para inflar las cuentas y presentar a estas empresas de terceros como clientes legítimos del negocio.

Con el tiempo se descubrió que una de estas empresas conducía a una casa familiar en Filipinas. Otra era una empresa de autobuses de Manila.

Esta compañera alegaba que la empresa estaba haciendo algo que se conoce en inglés como “round-tripping”.

Es cuando una empresa vende activos a otra para luego recomprarlos y aumentar así las cifras de ventas. Puede utilizarse para hacer que una empresa parezca más rentable de lo que realmente es o incluso para blanquear dinero.

Pav tuvo acceso a cuentas y facturas que su compañera tenía y que demostraban la artimaña contable. Acordaron encontrarse en un café y ella trajo los documentos.

“Las facturas que vi eran claramente falsas. Quienquiera que estuviera haciendo esas facturas falsas estaba usando la plantilla de Wirecard y simplemente reemplazaba el logotipo y enviaba la factura para pagarla”, dice el abogado.

“Siempre sospeché de Edo y de lo que estaba haciendo. Al principio pensé que estaba engañando a mis colegas y homólogos en Alemania en la sede central. El material que vi era de naturaleza objetiva. Y por eso se lo comenté inmediatamente a mis superiores en Munich”.

Le pidieron que realizara una investigación. Pav necesitaba buscar más pruebas del “round-tripping” y para ello le dio acceso a los correos electrónicos de algunos de los jefes en Singapur como el de Edo.

Lo que encontró fue sorprendente y prácticamente irrefutable.

“Estaban creando contratos falsos que todos parecían iguales, firmándolos, aunque no fueran directores, transfiriendo dinero de las cuentas de la empresa a ellos mismos”, recuerda.

Pero pronto Pav se daría cuenta que en vez de despedir a los responsables, los ejecutivos de Wirecard centraron la atención en él.

Todo empezó a ir mal. A sonar mal y a volverse realmente siniestro.

Intimidación y gritos

Pav soportó semanas de intimidación y gritos en la oficina. Edo le presionaba para que hiciera un viaje de negocios a Indonesia, mientras alardeaba de sus supuestas conexiones con la mafia allí.

En la mente de Pav, sonaron todas las alarmas. Desde una perspectiva empresarial no parecía haber ninguna razón por la que tuviera que ir a Yakarta.

“Recibí dos llamadas anónimas desde Alemania diciendo: ‘Hola, ¿eres Pav Gill? Sabemos que te pidieron que vayas de viaje de negocios a Yakarta. No vayas. Es un billete de ida y no volverás’. Y luego colgaron”.

En este punto, Pav ya no tenía nadie más a quien acudir y fue cuando se lo contó a su madre.

“Estaba muy molesta, principalmente porque el comportamiento fue extremo cuando trabajaba para ellos pero tampoco pararon cuando renuncié. Mi madre estaba extremadamente estresada. Entonces decidió que debía ponerle fin a esta situación. Y fue entonces cuando se acercó a varios periodistas para contar lo que estaba pasando en la empresa”, dice.

El momento en que Sokhbir contactó a los medios fue cuando madre e hijo comenzaron a contraatacar. La periodista de investigación a la que se acercó le puso en contacto con otro reportero que ya estaba investigando un posible fraude en Wirecard.

Periodismo de investigación

Se llamaba Dan McCrum y trabajaba para el periódico The Financial Times, de Londres. Cuando se enteró de las pruebas reunidas por Pav, Dan voló a Singapur para encontrarse con él.

Le citó junto a una fuente.

“No sabía el motivo en ese momento, pero poco después descubrí que es un lugar más seguro para reunirse debido a los efectos de sonido y esas cosas. Si hubiera algún intento de que alguien me rastreara, eso lo haría más difícil”.

Pav le entregó algunas de las pruebas que reunió. Pero cuando Dan McCrum volvió de regreso a Londres, comenzó un largo proceso de verificación de datos y consulta con abogados antes de que el artículo pudiera publicarse.

Pasaron unos cuatro meses antes de que apareciera el primer artículo. Estos fueron los momentos más tensos para Pav y su madre.

Pero finalmente sucedió.

“Estaba cenando en casa. Cuando se publicó la historia, el precio de las acciones sufrió un gran golpe y se produjo el pánico. Ahí es donde sentimos una emoción grande y fuerte de ‘está bien, finalmente está ahí, y ahora veamos qué pasa. Con suerte, la empresa tendría que afrontar las consecuencias’”.

A raíz de la investigación periodística y de la información aportada por Pav, Wirecard tuvo que permitir una auditoría de sus cuentas. Los auditores encontraron que faltaban más de US$2.000 millones, ya que la empresa había estado inflando sus cuentas para engañar a los inversores.

«Cuando se conoció la noticia de que los auditores no lograban encontrar el dinero, dije, vale, ya está, la empresa está en las últimas, el fraude ha salido a la luz y ya no hay vuelta atrás, se acabó».

Wirecard ya no existe y gran parte de los involucrados en este esquema de fraude se sentarán en el banquillo a final de este año.

Markus Braun, ex director ejecutivo, se encuentra actualmente siendo juzgado en Alemania, acusado de fraude, abuso de confianza y manipulación contable. Brown sostiene que es inocente y que él mismo fue víctima de fraude.

Jan Marsalek, ex director de operaciones, desapareció el día después del colapso de la empresa. A petición de Alemania, Interpol emitió una notificación roja para su arresto en agosto de 2020.

Por su parte, Edo Korniawan, vicepresidente de Finanzas en la oficina de Wirecard en Singapur, supuestamente conspiró con tres ex colegas para malversar fondos de la filial en Asia. También pesa sobre él una alerta roja de Interpol para su detención y se desconoce su paradero.

*Este artículo está basado en una historia publicada en el programa «Outlook» de la BBC. Puedes escucharlo aquí (en inglés).